Com a publicação da Lei Complementar n° 155/2016, a Lei Complementar n° 123/2006, que rege o Simples Nacional, sofreu alterações que entram em vigor em três momentos distintos: a partir da publicação em outubro (parcelamentos), 01/01/2017 (regulamentação dos investidores anjo) e 01/01/2018 (alteração da sistemática de cálculo do Simples Nacional).

INVESTIDORES ANJO

Com validade a partir de 2017 está a regulamentação das atividades dos investidores-anjos. Tal regulamentação é muito importante para as startups, pois permite a elas receberem aportes de investidores sem perder eventuais benefícios fiscais, como, por exemplo, o enquadramento no Simples Nacional.

O investidor-anjo:

a) não será considerado sócio nem terá qualquer direito à gerência ou voto na administração da empresa;

b) não responderá por qualquer dívida da empresa, inclusive em recuperação judicial;

c) será remunerado por seus aportes, nos termos do contrato de participação, pelo prazo máximo de cinco anos.

O investidor-anjo poderá participar da sociedade enquadrada como ME ou EPP, por meio de aporte de capital, que não integra o capital social da empresa.

O texto legal dispõe, também, que:

a) as finalidades de fomento à inovação e investimentos produtivos deverão constar do contrato de participação, com vigência não superior a sete anos;

b) o aporte de capital poderá ser realizado por pessoa física ou por pessoa jurídica;

c) a atividade constitutiva do objeto social é exercida unicamente por sócios regulares, em seu nome individual e sob sua exclusiva responsabilidade;

d) para enquadramento da sociedade como ME ou EPP, os valores de capital aportado não são considerados receitas da sociedade;

e) ao final de cada período, o investidor-anjo fará jus à remuneração correspondente aos resultados distribuídos, conforme contrato de participação, não superior a 50% dos lucros da sociedade enquadrada como microempresa ou empresa de pequeno porte;

f) o investidor-anjo somente poderá exercer o direito de resgate depois de decorridos, no mínimo, dois anos do aporte de capital, ou prazo superior estabelecido no contrato de participação, não podendo ultrapassar o valor investido devidamente corrigido;

g) o direito de resgate do investimento não impede a transferência da titularidade do aporte para terceiros;

h) a transferência da titularidade do aporte para terceiro alheio à sociedade dependerá do consentimento dos sócios, salvo estipulação contratual expressa em contrário;

i) caso os sócios decidam pela venda da empresa, o investidor-anjo terá direito de preferência na aquisição, bem como direito de venda conjunta da titularidade do aporte de capital, nos mesmos termos e condições que forem ofertados aos sócios regulares; e

j) os fundos de investimento poderão aportar capital como investidores-anjos em microempresas e empresas de pequeno porte, o que não impede a fruição do Simples Nacional.

O texto da Lei complementar prevê, também, que o Ministério da Fazenda poderá regulamentar a tributação sobre retirada do capital investido. A emissão e a titularidade de aportes especiais não impedem a fruição do Simples Nacional.

Essa regulamentação provavelmente fomentará a indústria de capital de risco, aumentando a disponibilidade de recursos para as startups, principalmente para aquelas já preparadas fiscal e contabilmente, com as demonstrações contábeis e financeiras em conformidade com a legislação e o melhor regime tributário já definido.

ANÁLISE DAS MUDANÇAS DO SIMPLES NACIONAL

As alterações no regime de tributação do Simples Nacional terão efeitos partir de 01/01/2018 e os valores devidos no Simples Nacional serão determinados com base em novas tabelas e novas faixas da receita bruta nos 12 meses anteriores ao período de apuração. Diante disso é de suma importância já se precaver e estudar como cada empresa será impactada pelas mudanças.

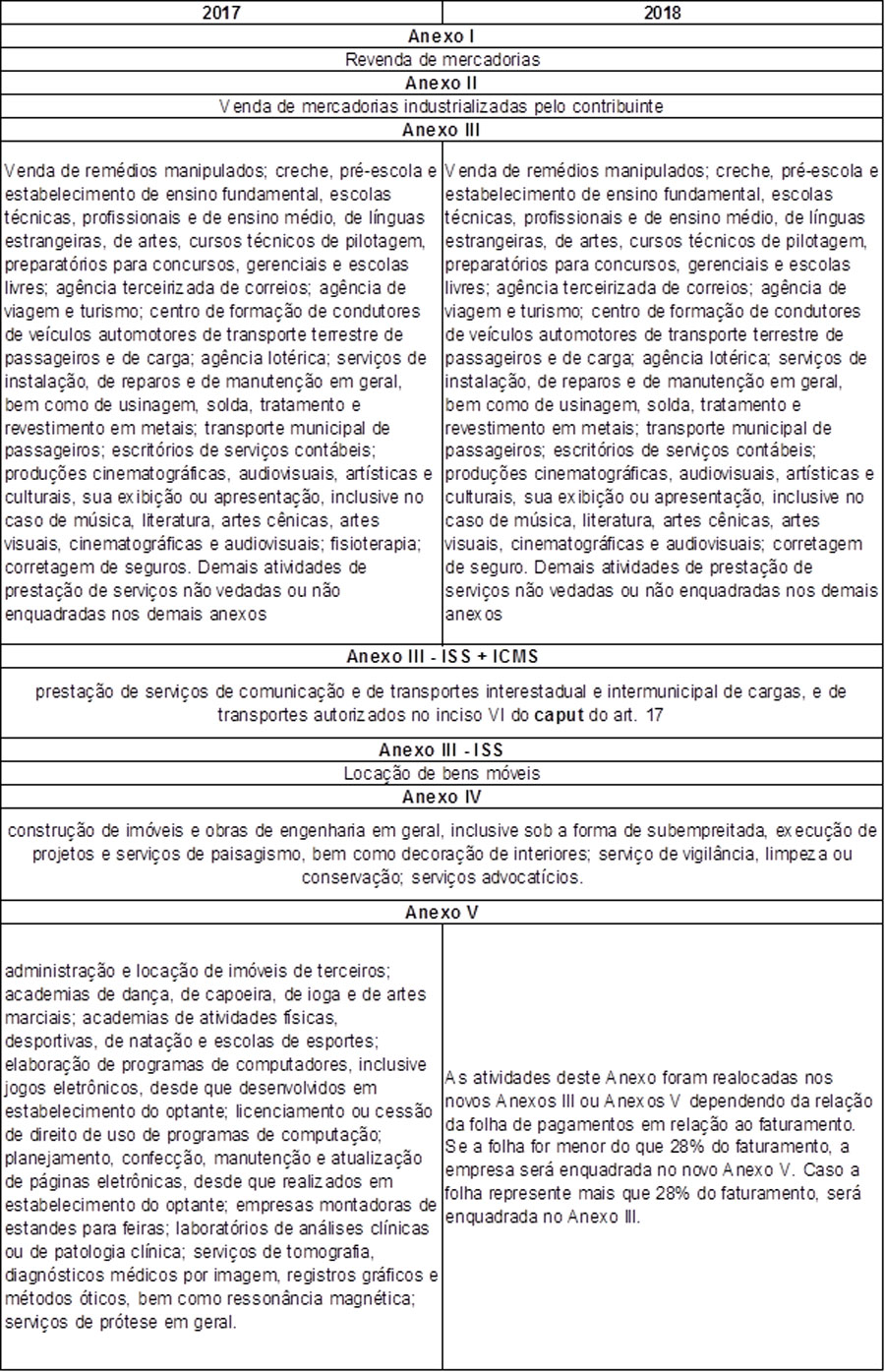

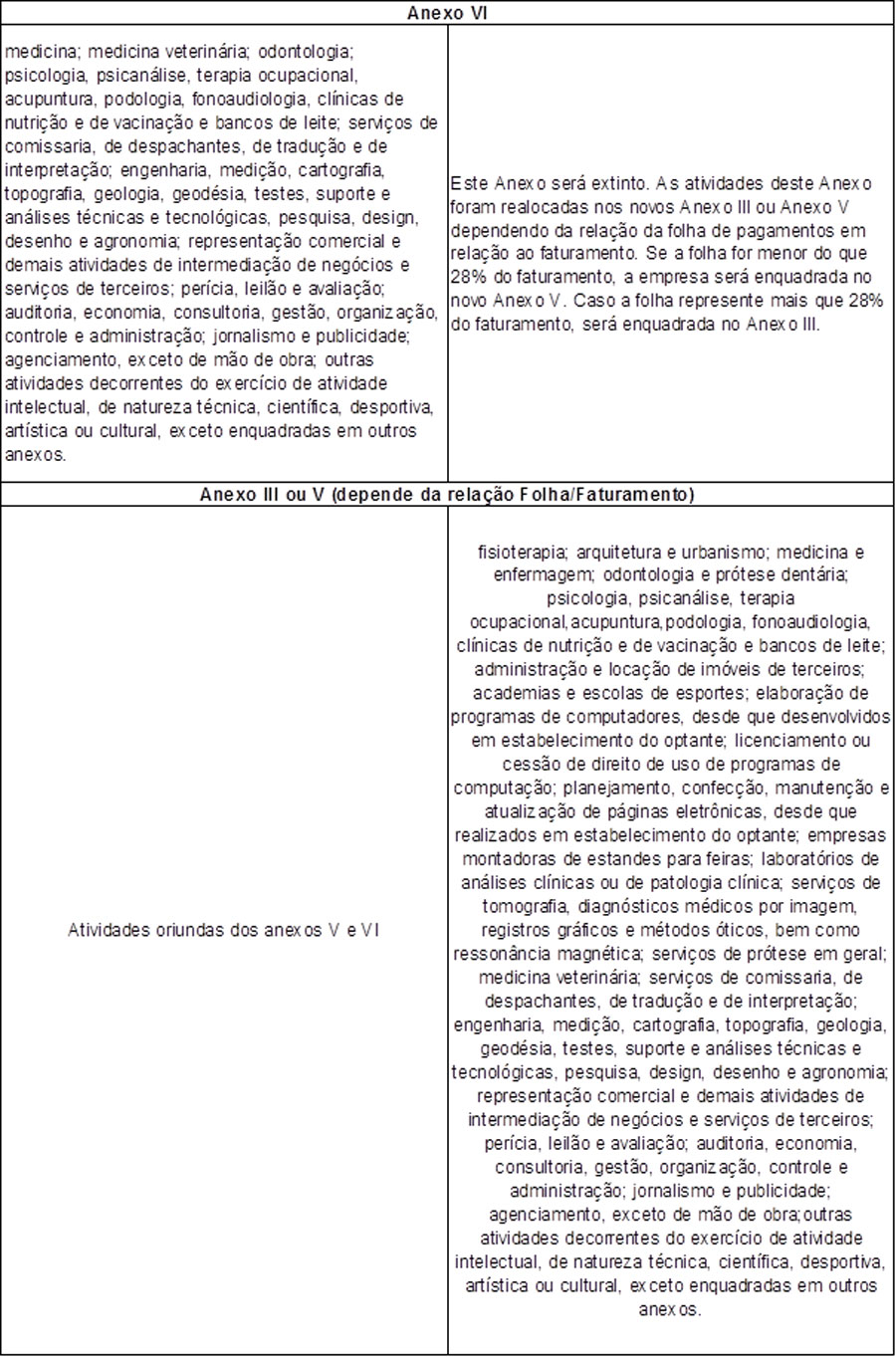

A primeira análise que fazemos é em relação às atividades que podem ser enquadradas no Simples Nacional e qual a forma de apuração dos tributos de cada uma destas atividades, ou seja, qual tabela do anexo da legislação cada atividade utilizará. Fizemos um quadro comparativo nas próximas duas páginas que mostra como as atividades serão tratadas até 31/12/2017 e como ficarão após 01/01/2018. As mudanças estão concentradas no remanejamento das atividades de prestação de serviços dos Anexos V e VI para os Anexos III e V de acordo com a proporção entre a folha de pagamentos e o faturamento, sendo extintas as diversas faixas do Anexo V e todo o Anexo VI. Posteriormente deve-se fazer as análises das mudanças das tabelas.

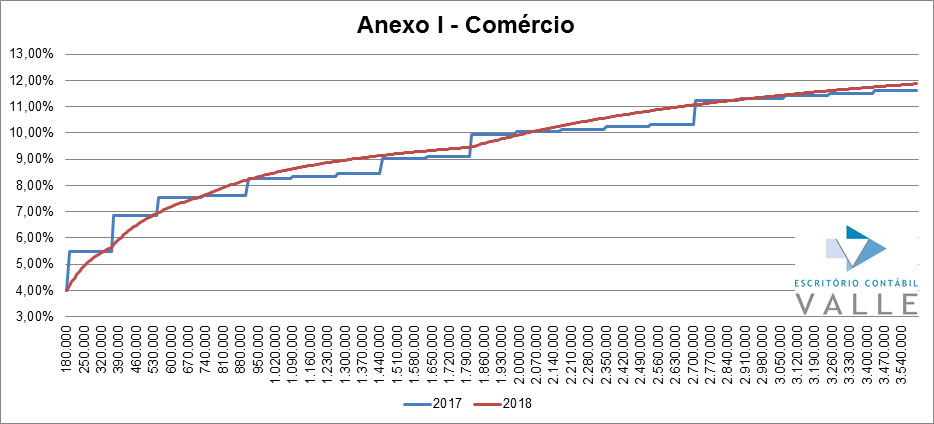

ANEXO I – COMÉRCIO

As empresas comerciais enquadradas no Simples Nacional apuram seus tributos de acordo com o Anexo I. No geral, a mudança para a nova tabela a partir de 2018 será benéfica para as empresas que faturam até R$ 720.000,00 por ano. Nada muda para as que faturam até R$ 180.000,00 por ano, permanecendo na alíquota de 4%. Nos demais casos, exceto pela faixa entre R$ 1.800.000,01 e R$ 2.059.999,99, as alíquotas serão aumentadas em relação à tributação atual. Das 343 faixas de faturamento simuladas, 85 se beneficiarão, 255 terão os tributos aumentados e 3 permanecerão como estão. Chega-se ao extremo de ter um aumento na carga tributária de R$ 20.160,00 no ano.

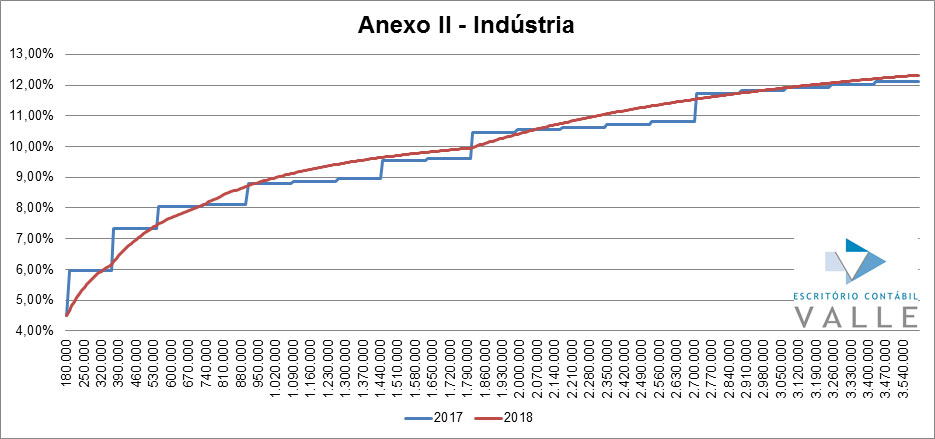

ANEXO II – INDÚSTRIA

Para as empresas industriais que são enquadradas no Simples Nacional, e portanto apuram seus tributos de acordo com o Anexo II, no geral, a mudança para a nova tabela a partir de 2018 será benéfica para as empresas que faturam até R$ 720.000,00 por ano. Nada muda para as que faturam até R$ 180.000,00 por ano, permanecendo na alíquota de 4,5%. Nos demais casos, exceto pela faixa entre R$ 1.800.000,01 e R$ 2.059.999,99, as alíquotas serão aumentadas em relação à tributação atual. Das 343 faixas de faturamento simuladas, 99 se beneficiarão, 241 terão os tributos aumentados e 3 permanecerão como estão. Chega-se ao extremo de ter um aumento na carga tributária de R$ 19.260,00 no ano.

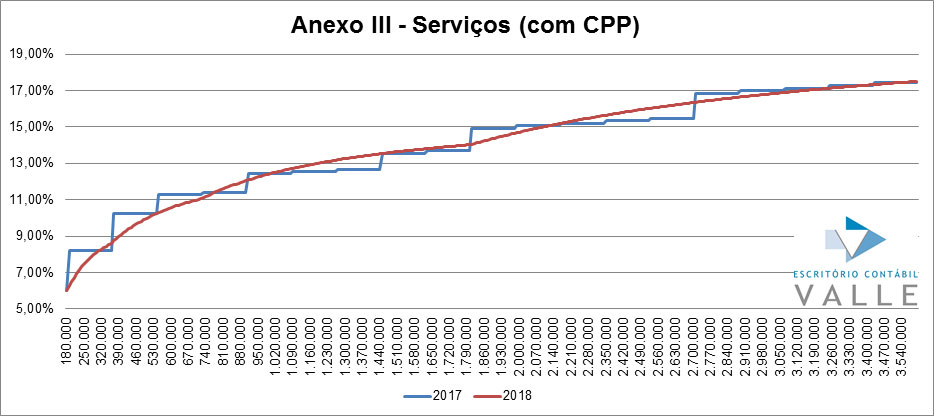

ANEXO III – SERVIÇOS (COM CPP)

Para as empresas prestadoras de serviço que são enquadradas no Simples Nacional, e que apuram seus tributos de acordo com o Anexo III, que inclui a Contribuição Previdenciária Patronal (CPP), no geral, a mudança para a nova tabela a partir de 2018 será benéfica para as empresas que faturam até R$ 770.000,00 e para as que faturam acima de R$ 2.700.000,01 por ano. Nada muda para as que faturam até R$ 180.000,00 por ano, permanecendo na alíquota de 6%. Nos demais casos, exceto pela faixa entre R$ 1.800.000,01 e R$ 2.109.999,99, as alíquotas serão aumentadas em relação à tributação atual. Das 343 faixas de faturamento simuladas, 169 se beneficiarão, 171 terão os tributos aumentados e 3 permanecerão como estão. Chega-se ao extremo de ter um aumento na carga tributária de R$ 23.400,00 no ano.

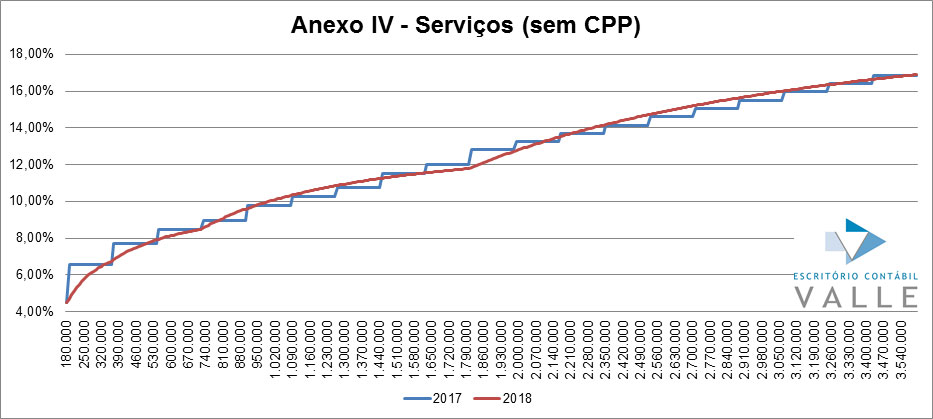

ANEXO IV – SERVIÇOS (SEM CPP)

Para as empresas prestadoras de serviço que são enquadradas no Simples Nacional, e que apuram seus tributos de acordo com o Anexo IV, que não inclui a Contribuição Previdenciária Patronal (CPP), no geral, a mudança para a nova tabela a partir de 2018 será benéfica para as empresas que faturam até R$ 770.000,00 e as que faturam entre R$ 1.450.000,00 de R$ 2.210.000,00 por ano. Nada muda para as que faturam até R$ 180.000,00 por ano, permanecendo na alíquota em 4,5%. Nos demais casos, exceto para as que, faturam acima de R$ 3.420.000,00 anuais as alíquotas serão aumentadas em relação à tributação atual. Das 343 faixas de faturamento simuladas, 141 se beneficiarão, 199 terão os tributos aumentados e 3 permanecerão como estão. Chega-se ao extremo de ter um aumento na carga tributária de R$ 16.380,00 no ano.

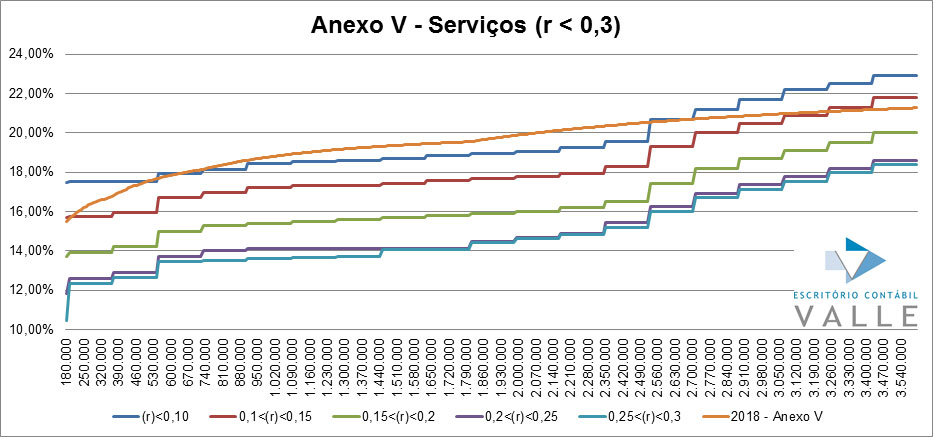

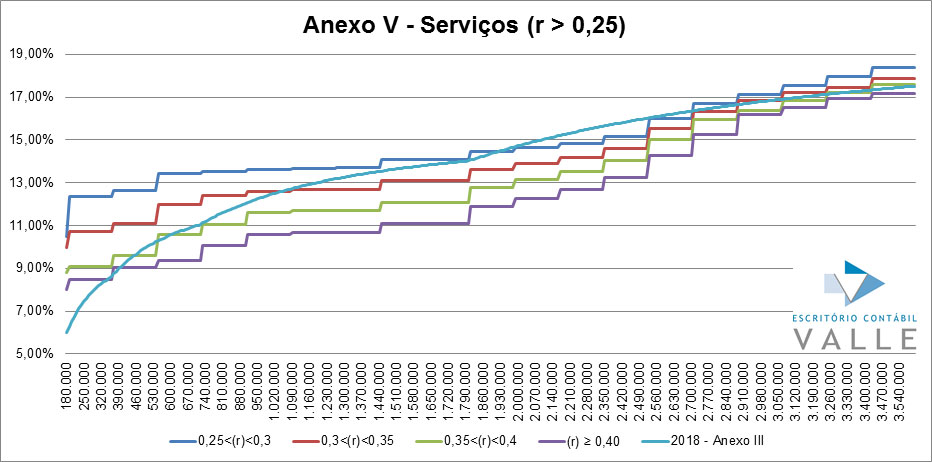

ANEXO V – SERVIÇOS (COM FATOR DA FOLHA DE PAGAMENTOS)

As atividades deste Anexo foram realocadas nos novos Anexo III ou Anexo V dependendo da relação da folha de pagamentos em relação ao faturamento (r). Se a folha for menor do que 28% do faturamento, a empresa será enquadrada no novo Anexo V. Caso a folha represente mais que 28% do faturamento, será enquadrada no Anexo III. Desta maneira fizemos as simulações e comparações entre as faixas na qual a folha representava menos que 30% da tabela vigente em relação ao novo Anexo V. Vimos redução tributária neste caso apenas em relação à 1ª faixa (r<10%), com faturamento até R$ 500.000,00 ou acima de R$ 2.530.000,00. Todas as demais faixas de faturamento e de proporção da folha terão os tributos aumentados.

As atividades deste Anexo foram realocadas nos novos Anexo III ou Anexo V dependendo da relação da folha de pagamentos em relação ao faturamento (r). Se a folha for menor do que 28% do faturamento, a empresa será enquadrada no novo Anexo V. Caso a folha represente mais que 28% do faturamento, será enquadrada no Anexo III. Desta maneira fizemos as simulações e comparações entre as faixas na qual a folha representava mais que 25% da tabela vigente em relação ao novo Anexo III. Vimos redução tributária neste caso para todas as faixas com faturamento até R$ 340.000,00. As empresas com folha de pagamento mais representativas em relação ao faturamento (mais que 35%) serão as mais prejudicadas, tendo aumento da carga a partir do faturamento de R$ 340.000,00.

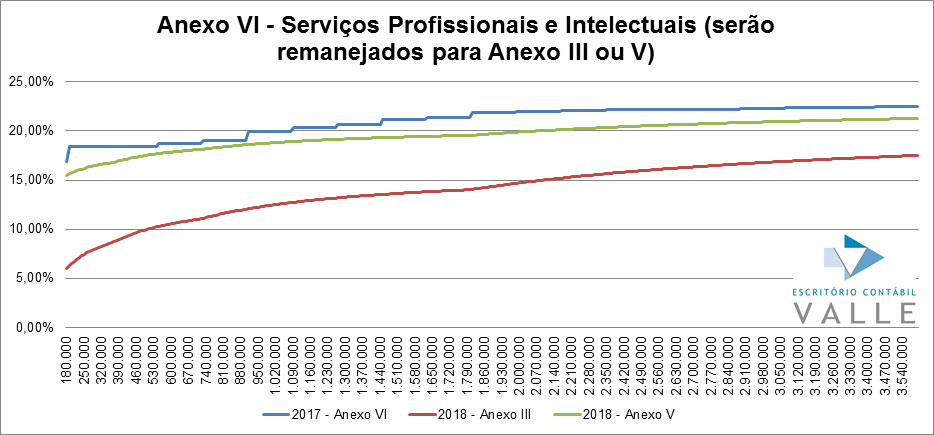

ANEXO VI – SERVIÇOS INCLUÍDOS EM 2014

Os grandes beneficiados pelas alterações da Lei Complementar 123/2006, com efeito a partir de 2018, serão as atividades que antes se enquadravam no Anexo VI, que pela nova legislação serão remanejados ou para o novo anexo III ou para o novo anexo V, dependendo da proporção dos custos de pessoal em relação ao faturamento (empresas com custo menor que 28% irão para o anexo V enquanto empresas com esta relação maior que 28% irão para o anexo III). De toda forma, qualquer faixa de faturamento, de qualquer um dos dois novos anexos III e V, possui alíquota inferior às vigentes no Anexo VI atual.